Media executive Edgar Bronfman Jr, former head of Warner Music and whiskey group Seagram, has entered the bidding war for Paramount Global.

The Wall Street Journal exclusively reported that Bronfman has raised $5.5 billion to buy Paramount Global's parent company, National Amusements.

He is also chairman of the board of sports streaming company Fubo. With Bronfman's addition, the Paramount Global takeover battle has entered a new phase.

As the largest part of Paramount Global's value is its streaming service (Paramount+), the deal could impact the global streaming landscape.

[Bronfman says $5.5 billion takeover offer "can go higher"]

Bronfman submitted an initial proposal of $4.2 billion on the night of August 19, 2024, just in time for the final bid deadline. He has raised $5.5 billion as of Aug. 20 since the submission and plans to submit a higher bid in the coming days, according to reports.

워너미디어 뮤직(Warner Music)과 위스키 그룹 시그램(Seagram) 대표를 지냈던 미디어 전문 경영인 에드가 브론프만 주니어(Edgar Bronfman Jr)가 파라마운트 글로벌 매각 전쟁에 뛰어들었다.

월스트리트저널은 브론프만은 파라마운트 글로벌의 모회사 내셔널 애뮤즈먼트 인수하기 위해 55억 달러를 모았다고 단독 보도했다. 그는 스포츠 전문 스트리밍 푸보(Fubo)의 이사회 의장을 맡고 있다.

브론프만의 가세로 파라마운트 글로벌 인수전은 새로운 국면에 돌입했다. 파라마운트 글로벌의 가치 중 가장 영역이 스트리밍 서비스(파라마운트+)인 만큼, 글로벌 스트리밍 산업 지형에도 영향을 줄 수 있다.

[브론프만, 55억 달러 인수 제안 “더 높일 수 있어”]

브론프만은 2024년 8월 19일 밤 최종 입찰 마감 시간에 맞춰 42억 달러의 초기 제안서를 제출했다. 보도에 따르면 그는 제출 이후 8월 20일 현재 55억 달러를 모금했으며 앞으로 며칠 내에 더 높은 입찰가를 제출할 계획이다.

이 제안은 파라마운트 글로벌과 스카이댄스 미디어 간 체결된 80억 달러 규모 매각 합의를 흔들 수도 있다. 특히, 길고 복잡해진 파라마운트의 매각 절차를 더욱 복잡하게 만들 것으로 보인다. 파라마운트 의결권의 77%를 보유하고 있는 NAI는 지난해 12월부터 스카이댄스와 인수에 대한 논의를 시작했다.

55억 달러 인수 제안은 당초 스카이댄스의 80억 달러보다 훨씬 적다.

하지만 브론프만은 자신의 제안이 파라마운트 주주들에게는 더 유리하다고 주장했다. 파라마운트가 스카이댄스를 전량 주식 거래(all-stock transaction)로 인수하는 스카이댄스 제안과는 달리 기존 주주들의 주식이 희석되지 않기 때문이다.

많은 파라마운트 주주들이 스카이댄스 거래가 레드스톤만을 위한 거래라며 반대한 바 있다. 브론프만은 자신이 제안한 금액에는 파라마운트 주주를 희석시키는 스카이댄스 미디어의 45억 달러 가치가 포함되지 않았다고 주장하고 있다.

파라마운트 특별위원회(Paramount’s special committee) 위원장인 찰리 필립스에게 보낸 제안서에는 “자신의 투자자 그룹의 제안은 스카이댄스가 지불하는 것보다 "훨씬 더 가치 있다"며 “특히, 파라마운트와 스카이댄스의 결합에 따른 위험, 불확실성, 비용을 제거한다”고 쓴 것으로 알려졌다.

브론프만의 초기 인수 제안금에는 NAI에 24억 달러(자기자본 17억 5,000만 달러, 부채 6억 5,000만 달러)와 파라마운트 글로벌 부채 상환을 위한 금액 15억 달러가 포함되어 있다.

15억 달러 부채 상환 금액은 스카이댄스와 재무 파트너 레드버드 캐피털 파트너스(Redbird Capital Partners)와 파라마운트 특별위원회에 제안과 금액과 동일한 수준이다. 또 스카이댄스 거래와 관련된 4억 달러의 해지 수수료(break-up fee)도 포함된다.

이에 충분히 승리할 수 있다는 이야기다. 브론프만의 제안에는 파라마운트 클래스 B 주주에 대한 현금 지급 조건(프리미엄을 받고 팔 수 있는)은 포함되어 있지 않다. 하지만 이는 변경될 수 있다고 브론프만 측은 밝혔다. 클래스 B 주식은 보통 클래스 A 주식보다 의결권이 낮고 배당금 지급액이 높은 주식 유형이다.

이와 함께 브론프만은 파라마운트 글로벌을 인수할 경우 독립적인 이사회가 과반수를 차지하는 독립적인 지배구조를 구축할 것이라고 밝혔다.

거래 완료 후 2년 이내에 파라마운트의 의결권/무의결권 구조를 단일 주식 클래스로 축소하고, 클래스 A 주주들은 주당 24.53달러 또는 클래스 A 주식 1주당 클래스 B 주식 1.53주를 받을 수 있는 옵션을 제안할 것이라고 서한에서 서술했다. 브론프만은 “클래스 B 주주는 결산부터 이사회에서 발언권을 가져야 한다고 생각한다”고 썼다.

브로프먼의 인수 제안은 기습적이었다. 파라마운트 글로벌과 스카이댄스 인수 과정에 45일 간의 공개 인수 제안 기간(45-day go-shop)이 포함되어 있었는데 이 마감 시간을 이틀 앞두고 제안서가 접수됐기 때문이다.

45일 기간에는 파라마운트 특별위원회가 스카이댄스 인수에 대한 더 나은 제안이 들어온다면 공식적으로 검토할 수 있다. 파라마운트 특별위원회(special committee)는 이르면 2024년 8월 21일(미국 시간) 입찰을 검토할 것으로 예상된다.

전문가들은 제안서 제출로 시간을 번 브론프만이 입찰가를 높이면서 45일간의 '공개 입찰' 기간을 연장할 것으로 전망하고 있다. 브론프만은 인수에 성공할 경우 파라마운트 글로벌 CEO에 오를 것으로 알려졌다.

[브론프만, 스트리밍 기업 경영에도 강점 주장]

프론프만은 미디어 및 스트리밍 서비스 경영에도 익숙하다는 강점도 내세우고 있다.

실제, 2020년 이후 스포츠 전문 스트리밍 서비스 푸보(Fubo)의 이사회 의장으로 활동하고 있다. 월스트리트저널은 브론프먼은 파라마운트를 인수할 경우 전략적 제휴 가능성을 위해 테크 및 기타 업계에서 새로운 파트너를 영입하는 방안을 논의했다고 보도했다.

푸보는 최근 워너브러더스디스커버리, 폭스, 디즈니 등이 구축하고 있는 스포츠 전문 조인트벤처 베누(Venu)를 정부 당국에 반독점법 위반으로 제소해 ‘런칭 중지 가처분 신청’을 받아낸 바 있다.

또 워너뮤직 CEO 제작 당시, 음악 유통 주도권이 CD에서 스트리밍으로 넘어가는 과정에서 사업을 총괄했다.

브론프만은 2011년 억만장자 렌 블라바트닉(Len Blavatnik)이 소유한 액세스 인더스트리(Access Industries)가 회사를 인수한 후 워너뮤직의 CEO에서 물러났다.

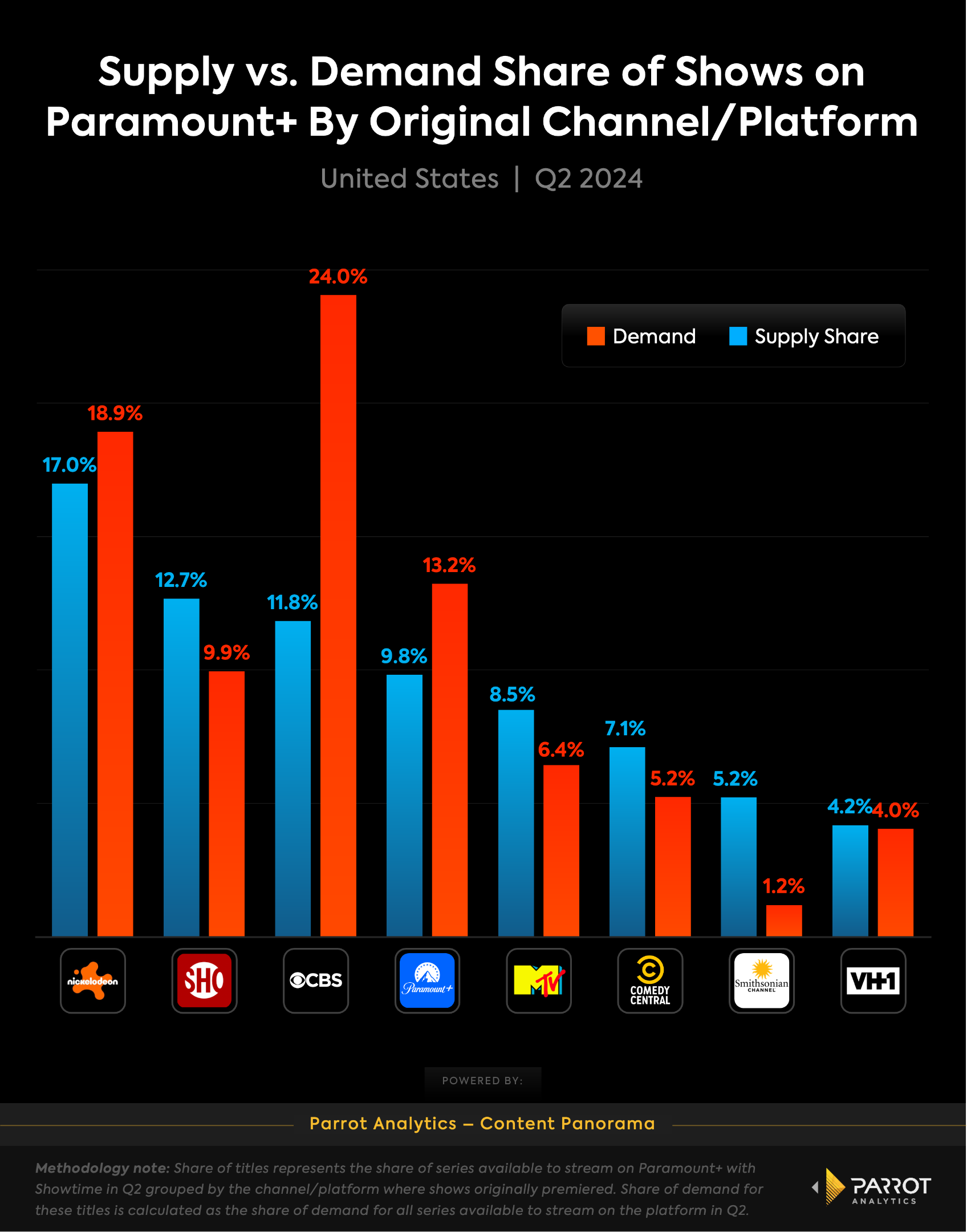

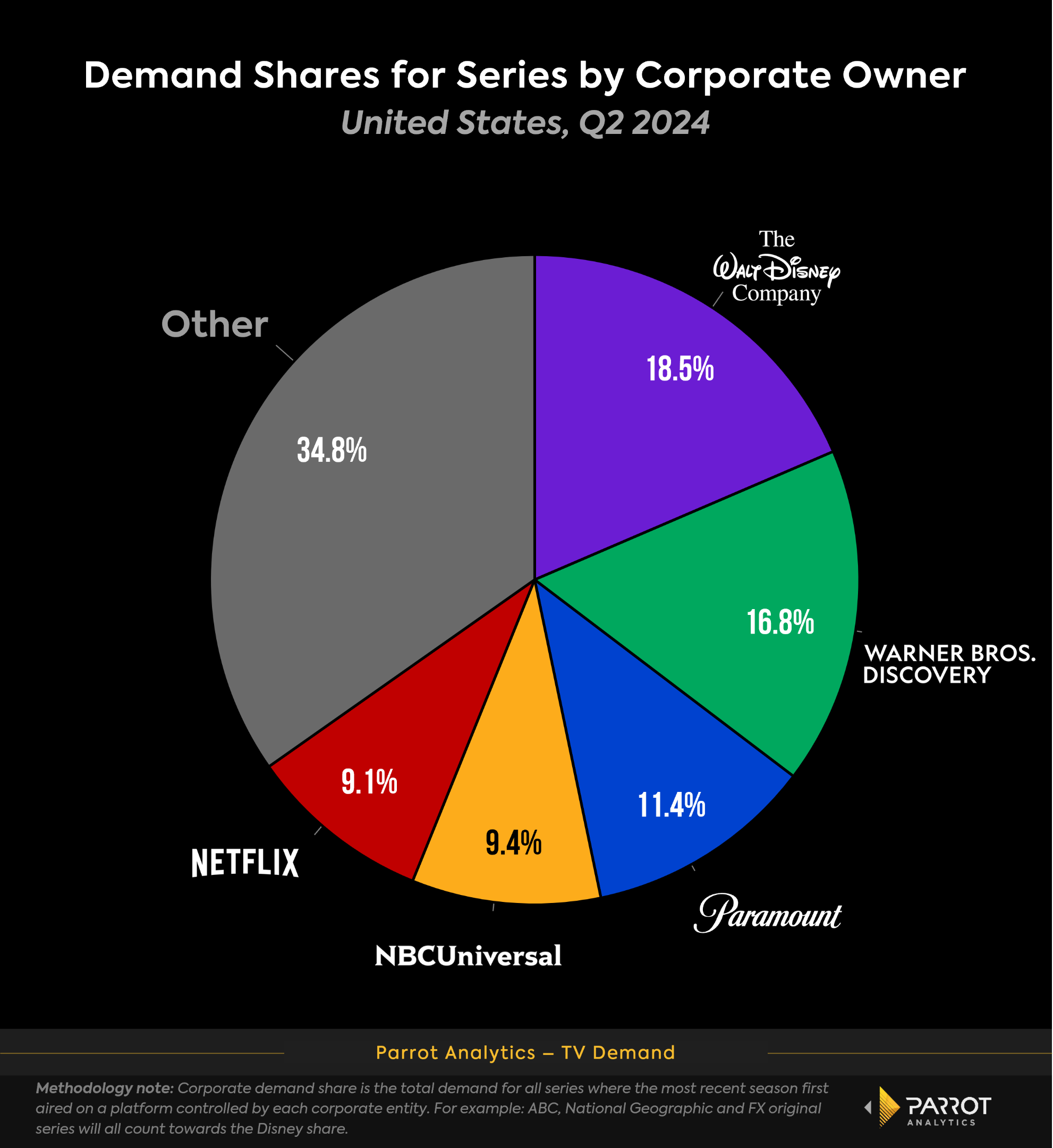

파라마운트 글로벌 회사 수요 점유율 3위 11.4%(Paramount Global Corporate Demand Share: 11.4%, 3rd place)

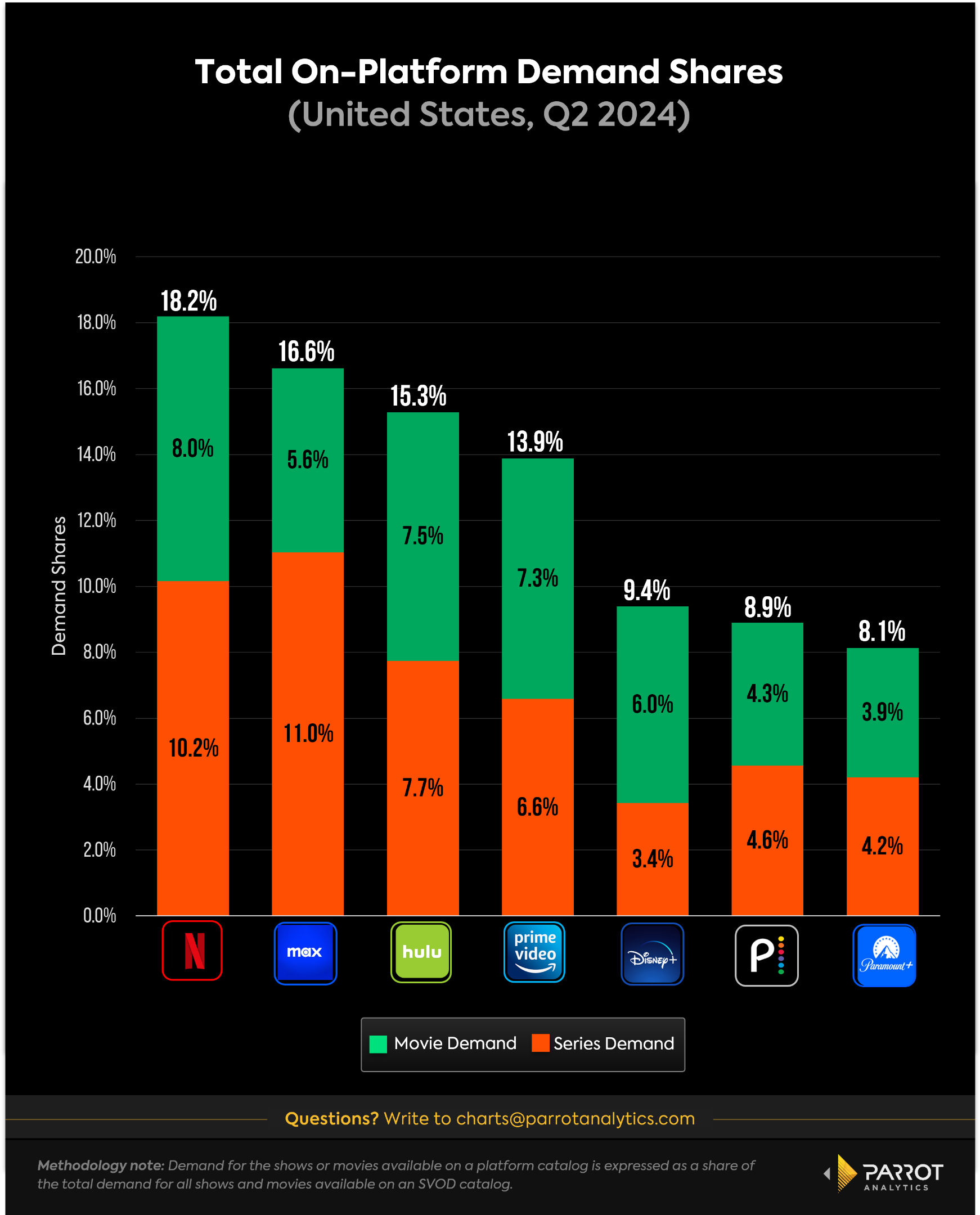

파라마운트+ 플랫폼 수요 점율 7위 8.1%(Paramount+ Total On-Platform Demand Share: 8.1%, 7th place)

파라마운트 스트리밍 오리지널 점유율 6등 5.7%(Paramount+ Streaming Original Demand Share: 5.7%, 6th place)

파라마운트의 스트리밍 서비스 파라마운트+는 '스트리밍 전쟁'에서 어려움을 겪고 있다.

특히, 구독자 확보와 함께 구독자 유지 위험에 직면해 있다. 파라마운트+의 플랫폼 참여율과 시청 시간은 경쟁사에 비해 상당히 떨어진다. 파라마운트 글로벌의 점유율은 낮지 않지만, 스트리밍 경쟁력은 열악하다.

브론프만은 파라마운트 글로벌 인수를 위해 금융 및 전략적 파트너들과 협상을 벌여온 것으로 알려졌다.

특별위원회에 보낸 제안서에는 총 19개의 재무적 투자자가 열거되어 있는 것으로 전해졌다. 이에 앞서 악시오스는 브론프만이 ‘베이비 지니어스(Baby Geniuses)’, ‘고스트 라이더(Ghost Rider)’, ‘브래츠: 더 무비(Bratz: The Movie) 제작자 스티븐 폴(Steven Paul), Fortress Investment Group, BC Partners Advisors L.P, Brock Pierce, Nurali Aliyev 등의 투자자와 파라마운트 인수를 위한 협력 협상을 벌이고 있다고 보도한 바 있다.

한편 지난달 NAI 대주주 레드스톤은 내셔널 어뮤즈먼츠를 오라클 창업자 래리 엘리슨의 아들 데이비드 엘리슨(David Ellison)이 운영하는 스카이댄스 미디어에 매각하기로 합의했다.

이 계약에 따라 스카이댄스와 투자자들은 80억 달러 이상을 투입해 내셔널 어뮤즈먼트를 인수한 후 스카이댄스를 파라마운트에 합병해 새로운 비즈니스 조직을 만들기로 합의했다.

상세 거래 조건에 따르면 스카이댄스는 17억 5,000만 달러의 지분 가치로 내셔널 어뮤즈먼트를 인수하기로 했다. 스카이댄스(Skydance)와 투자자들은 파라마운트 대차대조표에 15억 달러를 반영해 부채 상환에 사용하기로 동의했다.

스카이댄스는 파라마운트가 의결권이 없는 주식의 약 50%를 주당 15달러에 매입하거나 새 회사에 편입할 수 있는 제안에 45억 달러를 추가로 투입할 예정이라고 확약 했다. NAI의 의결권 없는 주주들은 주당 23달러에 이를 현금화하거나 의결권이 없는 주주로 새 회사에 편입될 수 있다.

![[프리미엄 리포트] 미국 케이블TV 2025, 변화와 미래 전략](https://storage.googleapis.com/cdn.media.bluedot.so/bluedot.directmedialab/2025/05/vj931j_202505270106.png)